金砖国家即将遭到报复?专家预测美国关税后果

本周,流动性紧张的加密贷方Celsius在区块链协议Maker上支付了2.23亿美元的贷款以释放4.5亿美元的抵押品,现在可能正在其他两个大型去中心化金融(DeFi)平台上尝试类似的策略——Aave和复合。

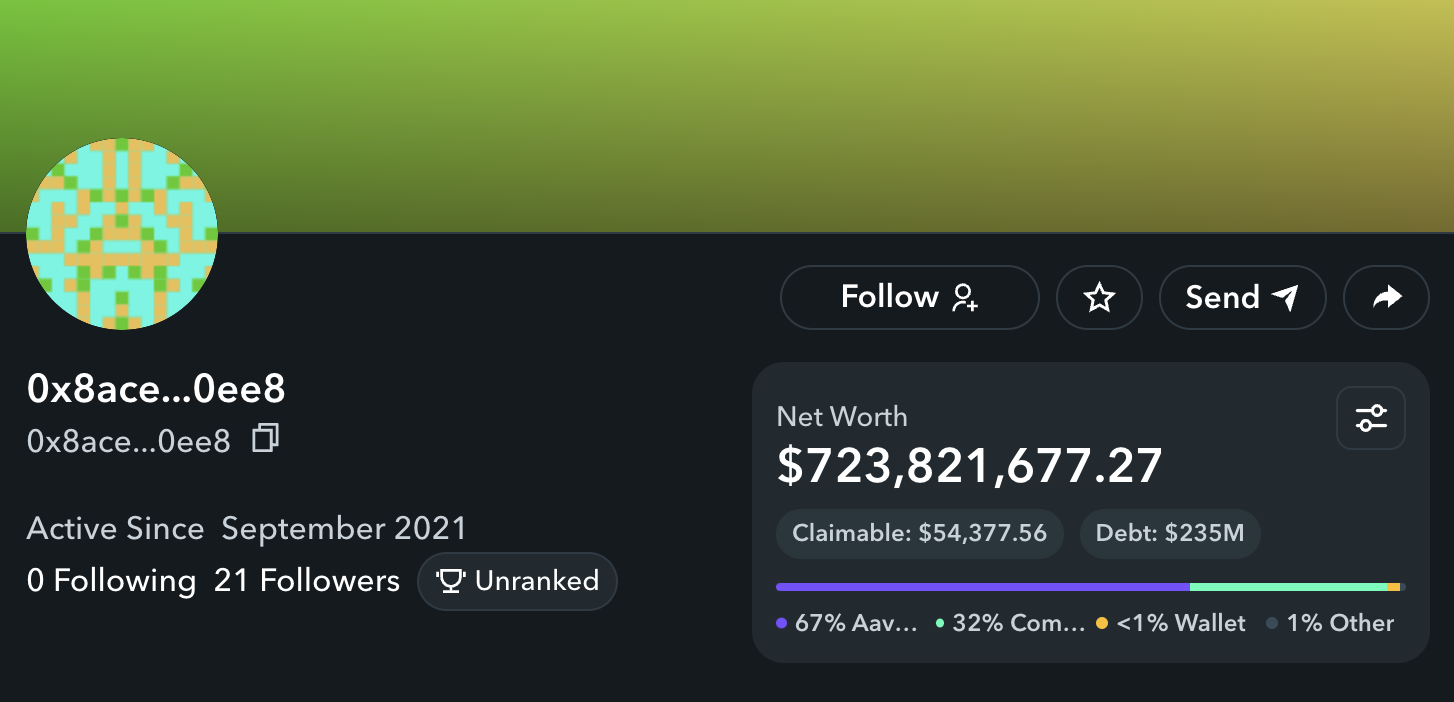

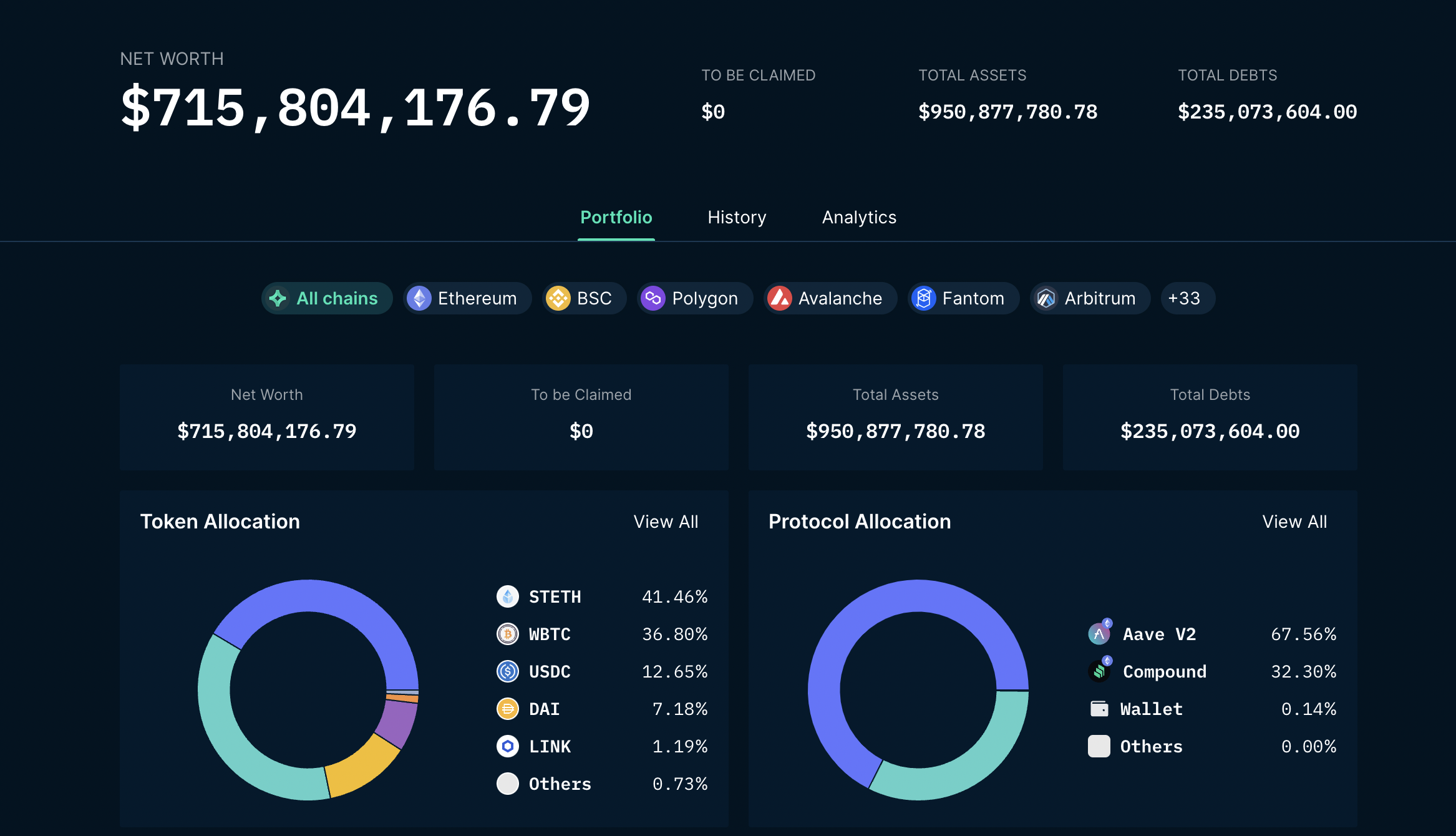

DeFi数据仪表板 Zapper 上的数据显示,区块链情报公司 Nansen 与摄氏度相关的加密钱包将其对 Aave 和 Compound 的未偿债务从周五的 2.58 亿美元减少到 2.35 亿美元。

如果摄氏全额偿还贷款,理论上这家加密货币贷方将能够收回约 9.5 亿美元的资产,这些资产是抵押债务并截至目前锁定在 DeFi 协议上的。

这些举措看起来像是该公司重组其对 DeFi 协议的债务并收回目前锁定的有价值的抵押品以弥补公司资产负债表上所谓的漏洞的战略的一部分。

更大的图景是,能够访问区块链数据浏览器的敏锐观察者正在前排观看一家陷入困境的加密公司,因为它致力于解决去中心化金融时代的流动性紧缩。

“DeFi 债务偿还可以提供必要的流动性,以最大限度地提高潜在交易的可收回价值,”Enigma Securities 的研究分析师 John Freyermouth 告诉 CoinDesk。

据报道, Celsius正在与咨询公司 Alvarez & Marshal 的重组专家合作,并聘请银行业巨头花旗集团就融资方案提供建议。该公司在6 月 30 日表示,它正在探索“保存和保护资产”的选择;这些步骤可能包括进行战略交易和重组负债。

区块链数据显示,在宣布这一消息的一天后,Celsius开始减少对 DeFi 协议的债务。

这些类型的自动贷款通常是超额抵押的,这意味着借款人承诺的资产价值超过其可以取出的贷款。优先偿还这些 DeFi 贷款对Celsius 来说是净正面的,因为该公司可以通过花费抵押品价值的一小部分来收回有价值的抵押品。

首先,Celsius 开始偿还其欠 DeFi 协议 Maker 的 2.23 亿美元债务。

据 CoinDesk 周四报道,在不到一周的时间里,这家加密货币贷方以打包比特币 (WBTC) 的形式持有价值 4.5 亿美元的债务抵押品,这是一种以太坊区块链上的比特币衍生产品。

数小时后,该公司将5 亿美元的 WBTC 转移到加密货币交易所 FTX,可能是为了出售。

而现在,Celsius 似乎在 Aave 和 Compound 上变得更加活跃,其回报可能会更大。

根据 DeFi数据仪表板 Zapper 上的数据,截至发稿时,Celsius 钱包在 Circle 的 USDC 稳定币中欠 Aave 1.5 亿美元,在 Maker 平台的 DAI 稳定币中欠 Compound 8500 万美元。

以各种加密货币或其衍生品(如 WBTC、ETH、LINK、SNX、UNI、COMP)的形式,针对 Aave 和 Compound 贷款质押的 Celsius 抵押品价值分别约为 6.33 亿美元和 3.16 亿美元。

区块链数据追踪器 Etherscan 显示,Celsius在周五凌晨向 Aave转移了 Maker 的 DAI 稳定币 1600 万美元和 Circle 的 USDC 稳定币 300 万美元的交易。

Zapper 上的交易历史还显示,Celsius 将ETH、LINK、BAT和SNX的 Aave 协议发行的收益代币衍生品转换回常规代币,按当前价格计算,价值 5000 万美元。

Fundstrat 分析师 Walter Teng本周早些时候告诉CoinDesk,回收的抵押品以后可以在交易所或通过场外交易出售,以满足债权人对客户提款的要求。摄氏的任何倾销都可能对加密资产的价格造成压力。

截至发稿时,Celsius 持有的 BAT、COMP 和 SNX 等较小的山寨币下跌 5%、3.2% 和 7.6%,而其他加密货币市场持平。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。本站资讯仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

industry-frontier